在全球钢铁产业格局深刻变革的当下,东南亚已崛起为最令人瞩目的焦点区域。一边是基建狂潮和制造业转移带来的需求爆发,另一边却是欧盟碳关税和全球脱碳浪潮带来的紧迫挑战——一场由中资推动、本土企业跟进的产能竞赛正在悄然上演。SMM最新调研数据显示,该地区规划中的钢铁新增产能已超过1亿吨,这将彻底改写东南亚钢铁的市场格局。

数据来源:SEAISI,WSA

产量狂飙与与新兴力量崛起:东南亚钢铁产业格局正在重塑

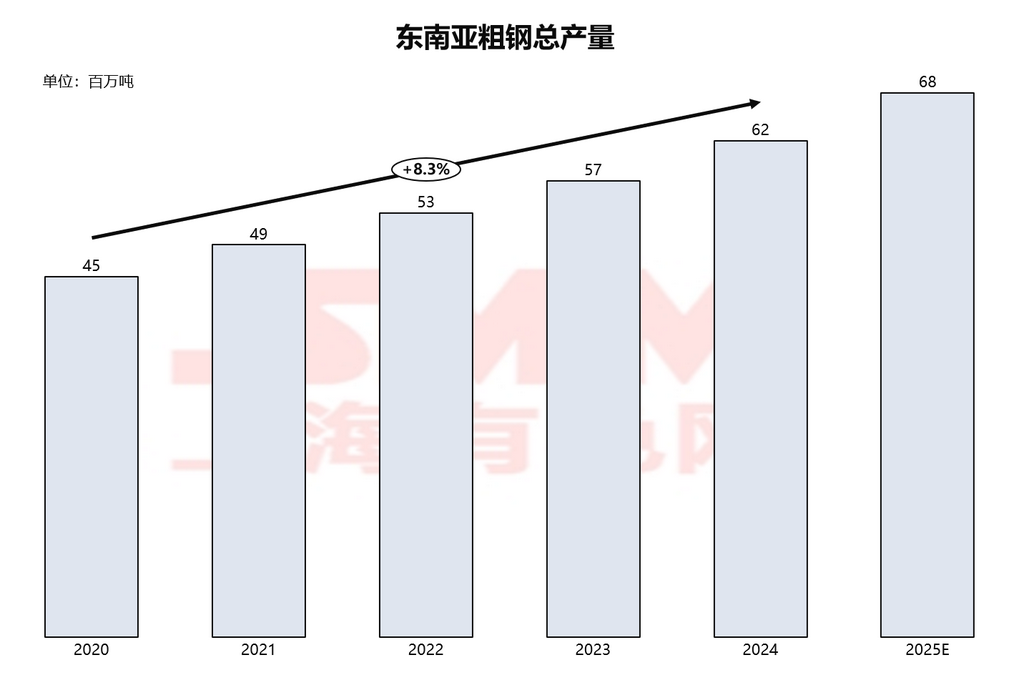

过去五年,东南亚钢铁产业经历了质的飞跃。区域粗钢总产量从2020年的4500万吨稳步增长至2024年的6200万吨,实现了约8%的年均复合增长率(CAGR),并预计在2025年达到近7000万吨的历史新高。

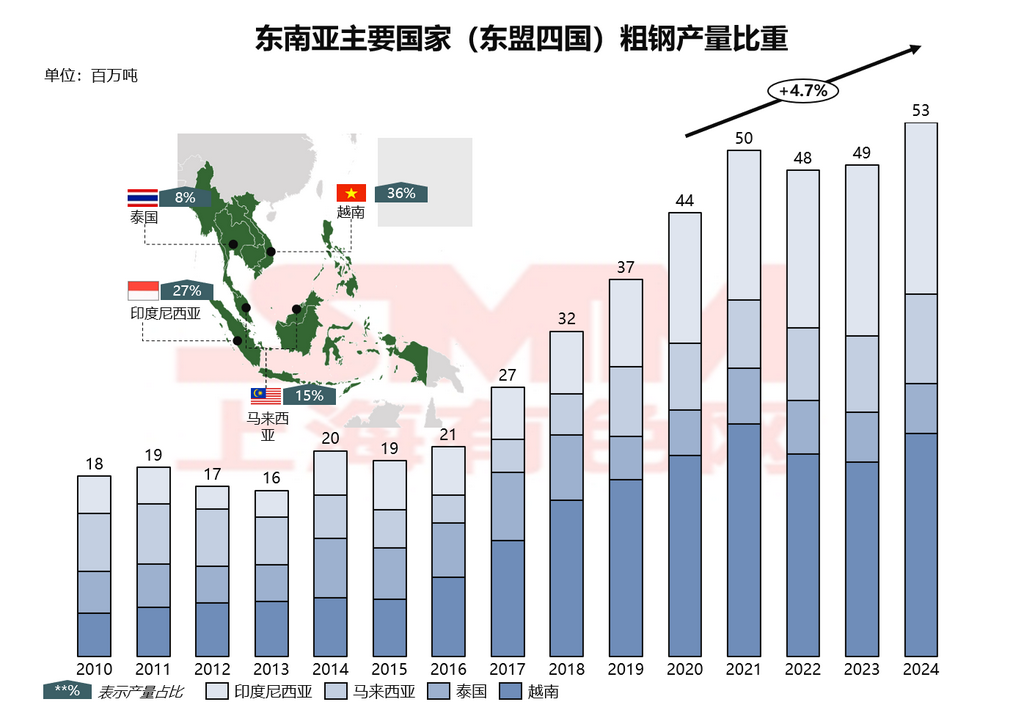

这场增长的引擎高度集中,由 "东盟四国"长期占据主导地位,贡献了全区域约86%的产量。然而,柬埔寨,缅甸等以往钢铁产业几乎空白的国家正经历由中国资本驱动的产能扩张,预示着区域产业格局或迎来重大变革。

数据来源:WSA,SMM SMM统计的数据显示,越南一国的产量就占据了东南亚的36%,堪称区域霸主;印尼则以27%的占比稳居第二。两国合计贡献了约全区域五分之三的产量,马来西亚(15%)和泰国(8%)则构成了第二梯队。值得关注的是,"东盟四国"的钢铁产业在过去五年保持了约5%的年均复合增长率,成为该区域增长的主要驱动力。

柬埔寨,菲律宾,缅甸等新兴国家的共同特点是:钢铁产业基础薄弱,但拥有丰富的自然资源、劳动力成本优势,以及迫切的发展需求。在中国"一带一路"倡议与当地工业化战略的对接下,中资企业带来的不仅是资金,还包括先进的技术、管理经验和市场渠道。

需求驱动与消费差异:基建狂潮点燃钢铁消费新引擎

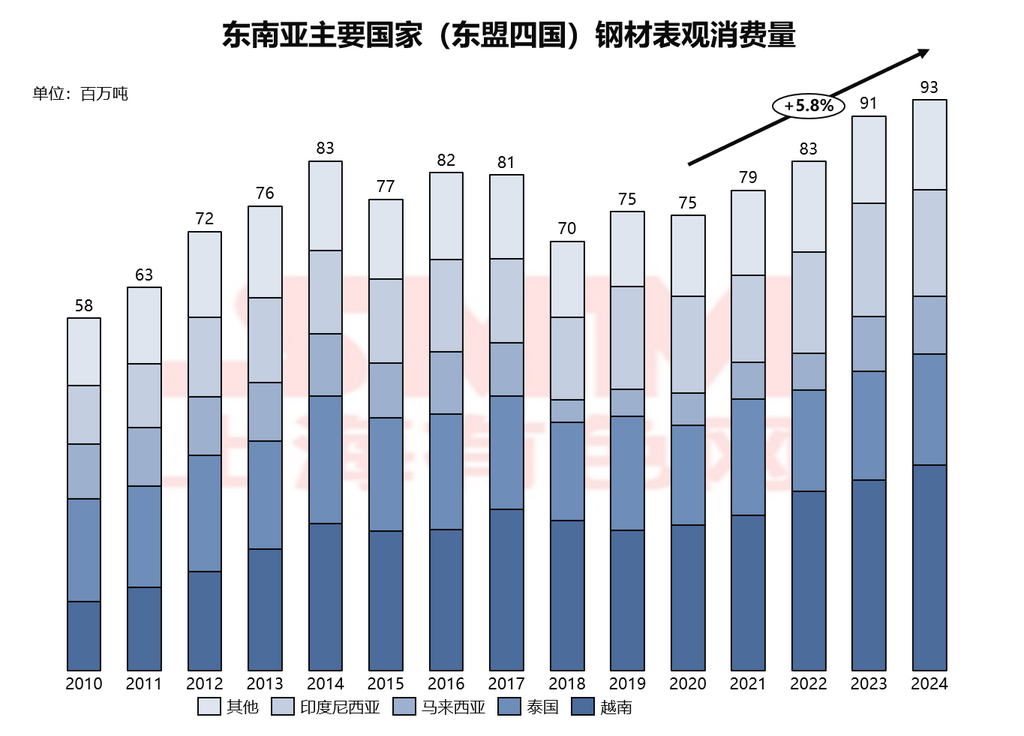

东南亚钢铁需求的爆发由城市化进程、大规模基础设施投资和制造业产业链转移三大引擎共同推动。从表观消费量来看,四国的总消费量在过去五年整体呈上升趋势,展现出强劲的增长韧性。根据SMM数据分析显示,"东盟四国"保持了5.8%的较高复合增长率。这一数字背后是由一些国家级的投资项目在提供持续支撑。

数据来源:WSA,SMM

印度尼西亚作为全球最大的群岛国家,其"全球海洋支点"战略正在催生庞大的基础设施需求。更引人注目的是新首都努桑塔拉的建设,这项史诗级的工程涉及政府办公区、交通网络、住房配套和公共设施的全新建设,预计将持续数十年之久,为建筑钢材提供长期稳定的需求保障。

越南的需求增长则来自更加多元化的驱动力量。南北高速公路网络、隆城国际机场、海防深水港等重大交通基础设施项目正在全面推进,同时多个沿海经济特区和工业园区的建设也在加速。这种点面结合的发展模式,既拉动了传统的建筑钢材需求,也为制造业用钢创造了新的市场空间。

泰国的需求结构在东南亚独树一帜。作为区域汽车制造中心,泰国汽车产量约占东南亚总产量的近一半,这种产业特性使其对汽车用高端冷轧板、镀锌板和电工钢的需求特别旺盛。

菲律宾的情况则代表了另一种增长逻辑,其基础设施水平相对薄弱,正在实施的"大建特建"计划涵盖道路、桥梁、机场、港口等各个领域,创造了巨大的钢材需求缺口。

值得关注的是,这些大型项目不仅创造了当下的用钢需求,更通过改善物流条件、降低运营成本、提升产业配套能力,为制造业转移和工业化深化创造了条件,从而形成了一个良性循环。

贸易格局重塑:出口中心与进口依赖并存

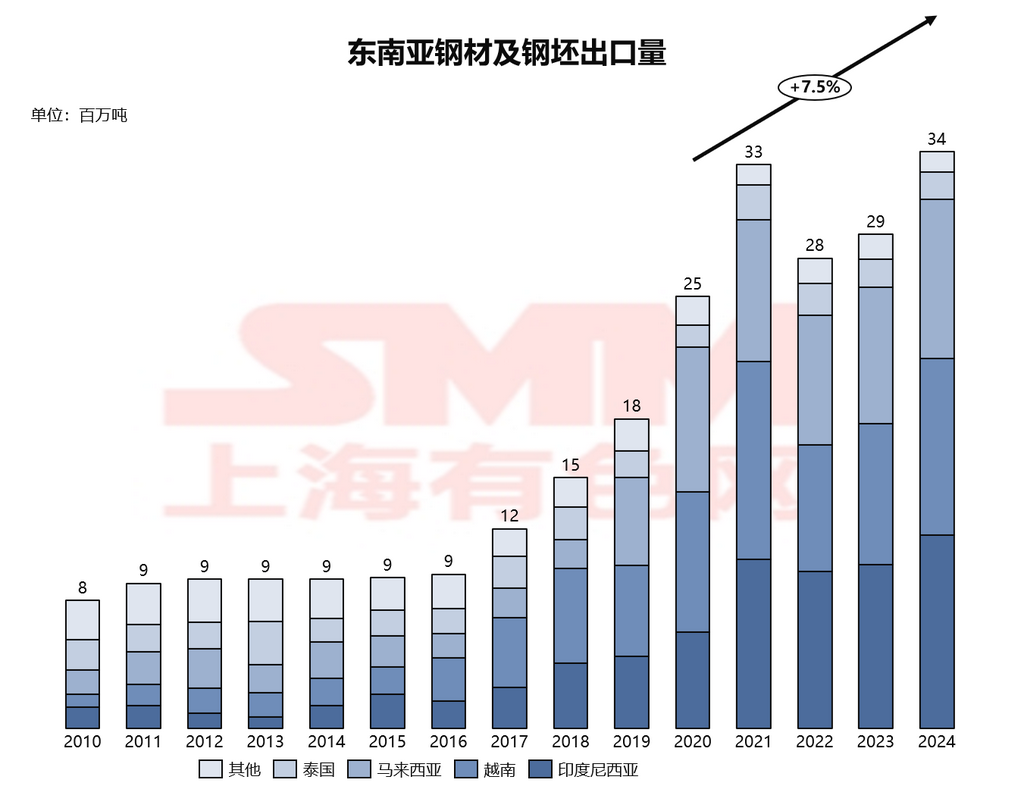

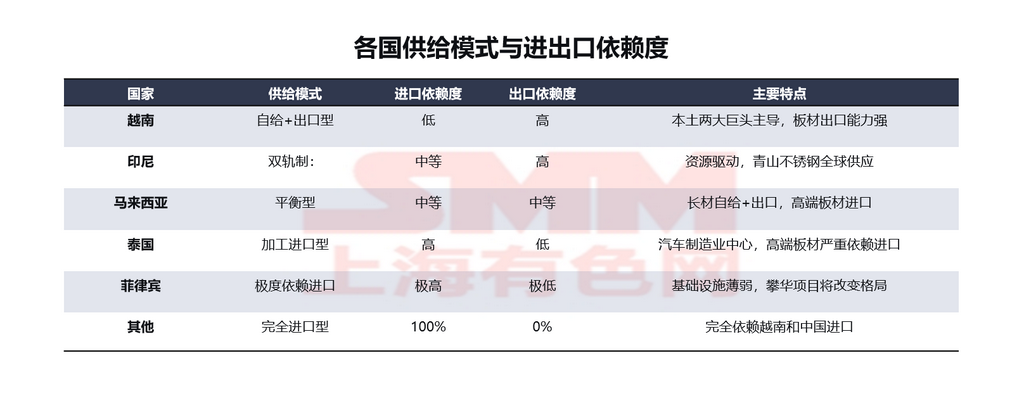

东南亚钢铁贸易格局正呈现出前所未有的复杂图景:一方面,本土产能扩张推动出口量迅猛增长;另一方面,高端制造需求又使进口量维持在历史高位。这种现象揭示了区域钢铁产业发展的深层次结构性问题。

数据来源:WSA,SMM

越南无疑是这场出口浪潮的最大赢家。2024年,越南钢材出口量预计将突破1300万吨,较五年前增长近72%,主要出口产品包括热轧板卷、螺纹钢和线材。

数据来源:WSA,SMM

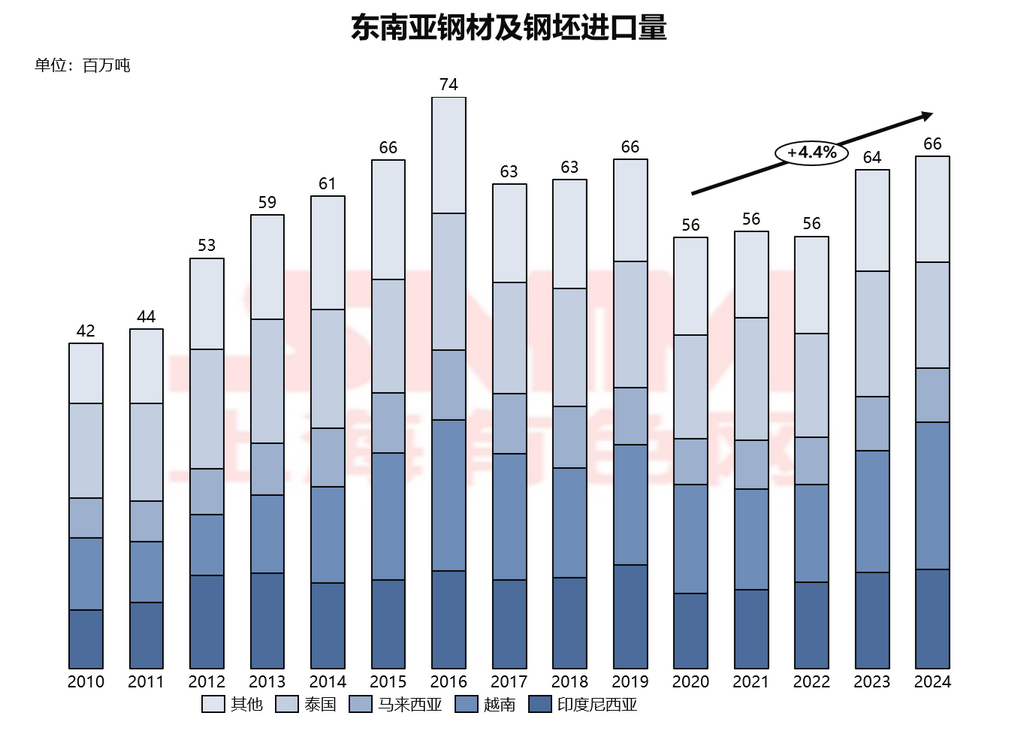

然而,出口的快速增长并未完全替代进口。2024年,全东南亚进口量仍高达6600万吨,过去五年的复合增长率约为4.4%。这一看似矛盾的现象背后,隐藏着区域钢铁产业的结构性软肋:

高端钢材领域仍存在严重依赖。尽管普通建筑钢材已实现自给甚至过剩,但汽车用高端冷轧板、电工钢、高强度造船板、石油管材等特种钢材仍需大量进口。以泰国为例,作为区域汽车制造中心,其高端汽车钢板几乎完全依赖从日本、韩国和中国进口。

产业链配套不完善。许多东南亚国家的钢铁下游加工业(如汽车零部件、家电制造、机械加工)发展水平高于炼钢产业,导致需要进口半成品钢材进行深加工。泰国就是典型的"加工进口型"模式,进口钢坯和热轧板卷进行加工后再出口成品。

产品质量和稳定性差距。即使在同一产品类别中,本土产品与进口产品在质量一致性、表面处理、尺寸精度等方面仍存在差距。

品种结构不平衡。越南和印尼的新增产能主要集中在热轧卷板和螺纹钢等大宗产品上,而对不锈钢、硅钢、合金钢等特种钢材的投资相对不足,无法满足多元化需求。

数据来源:SMM

这种进出口结构并存的局面预计还将持续相当长时间。一方面,越南、印尼等国仍在继续扩大普通钢材产能,未来出口压力将进一步增大;另一方面,高端钢材领域的技术积累和人才培养需要时间,短期内难以实现突破。值得注意的是,这种贸易结构也使东南亚钢铁产业更容易受到国际贸易政策的影响。近年来,越南出口的钢材已在多个市场面临反倾销、反补贴调查,而高端钢材的进口又受到全球供应链波动的影响。

产能竞赛白热化:中资引领下的东南亚钢铁扩张浪潮

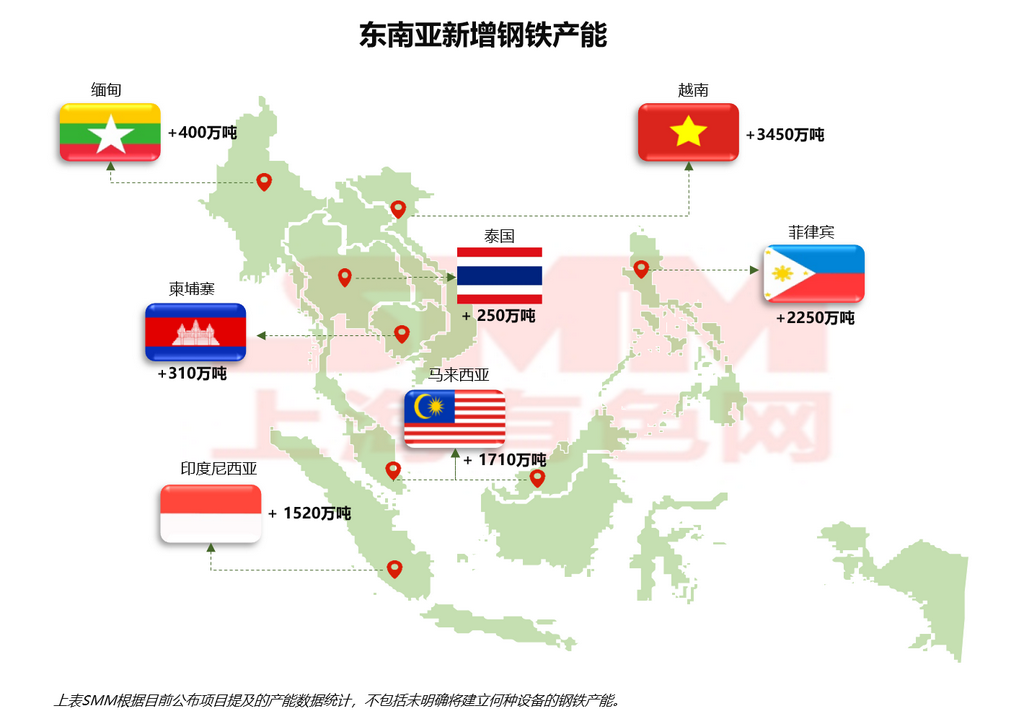

当前,东南亚正经历一场史上最大规模的钢铁产能扩张浪潮。根据SMM最新数据分析,东南亚已公布的新增钢铁产能规划总量已达到8000万至1亿吨/年的惊人规模,这不仅将彻底改变区域供给格局,更可能对全球钢铁贸易流向产生深远影响。

数据来源:SMM,GEM

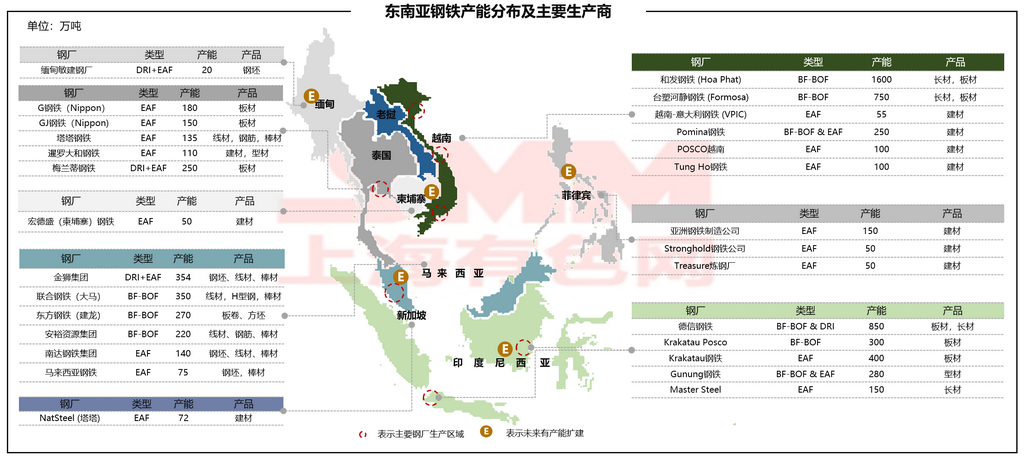

从地缘分布看,新增产能高度集中于越南(+3450万吨)、马来西亚(+1710万吨)和印尼(+1520万吨)。与此同时,菲律宾、柬埔寨、缅甸等以往钢铁产业空白的国家也加入了战局。

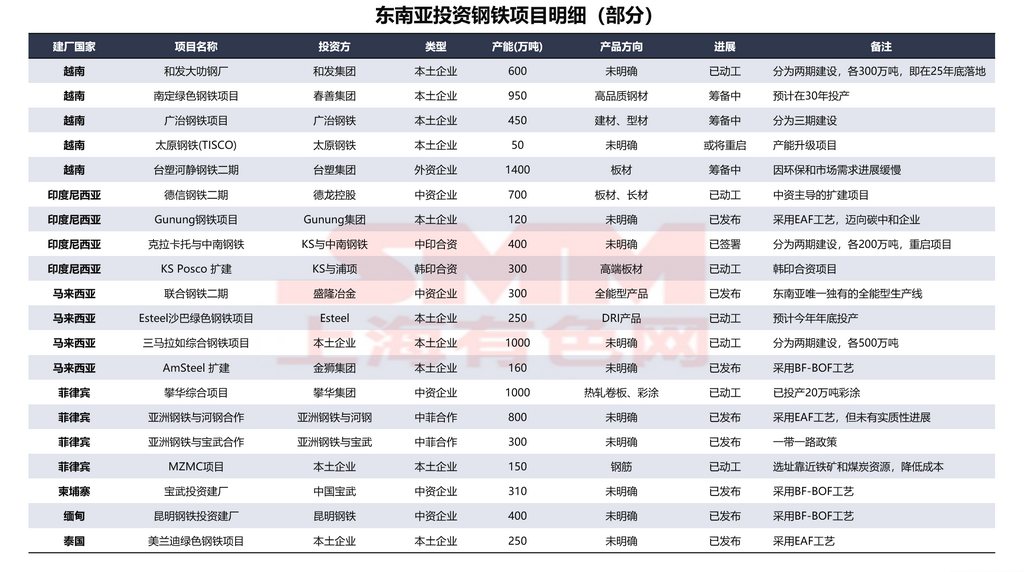

中国钢铁企业通过直接投资、技术输出和设备供应等多种方式深度参与东南亚产能扩张。德信钢铁二期(700万吨)、攀华菲律宾综合项目(1000万吨)、宝武柬埔寨基地(310万吨)等重大项目构成了新增产能的中坚力量。中资企业的优势在于完整的产业链配套、丰富的运营经验和极具竞争力的建设成本。

数据来源:SMM,GEM

面对外来竞争,本土企业纷纷通过产能扩张巩固市场地位。越南和发集团将其产能提升至1600万吨,并成功实现从长材向板材的产品升级;印尼Gunung集团则通过绿色钢铁项目实现差异化竞争。这些本土企业凭借对当地市场的深刻理解和政商关系,在竞争中保持着独特优势。

日本、韩国企业通过合资方式参与市场竞争,如印尼KS Posco扩建项目(300万吨)就通过了韩印合资去推进。日韩企业通常专注于高端板材领域,避免与中资企业在普通钢材市场的正面竞争。

数据来源:SMM,GEM

传统高炉-转炉(BF-BOF)路线仍占主导地位,特别是在越南和印尼的大型项目中。这种选择基于成熟的技术、较低的运营成本和丰富的操作经验,适合大规模生产普通钢材。然而,绿色冶金技术快速崛起:电弧炉(EAF)、直接还原铁(DRI)等低碳技术在新项目中的比例也有显著地提升。

尽管规划产能庞大,但实际落地面临诸多挑战:

环保压力日益严峻:大型钢铁项目面临严格的环评要求,特别是沿海地区的生态保护限制越来越多。

市场需求不确定性:钢铁需求增长能否消化如此巨大的新增产能还存疑,产能过剩风险持续累积。

基础设施建设滞后:电力供应、港口条件、物流网络等基础设施瓶颈限制项目进展。

国际贸易壁垒:各国针对钢材的贸易保护措施增多,出口市场不确定性增加。

根据SMM数据分析显示,预计在未来5年内,能够真正落地的新增年产能约在4000-5000万吨,仅占规划总量的一半左右。

绿色转型与原料变革:低碳时代下的产业生态重构

在全球碳中和浪潮与欧盟碳边境调节机制(CBAM)的双重压力下,东南亚钢铁产业正迎来一场深刻的绿色变革。面对即将到来的碳关税壁垒和日益严峻的产能过剩问题,绿色转型已从企业的差异化竞争策略,升级为关乎生存的必然选择。

东南亚钢铁企业正在积极探索切实可行的低碳转型路径,其中氢基直接还原铁(DRI)+ 电弧炉(EAF)+ 可再生能源的技术组合已成为最具前景的解决方案。与欧洲等地激进的全绿氢方案不同,东南亚项目普遍采取更为务实的"分阶段、多元化"实施策略。

泰国Meranti Green Steel项目采用创新的渐进式绿氢替代方案:初期采用天然气与绿氢混合工艺,逐步提高氢气比例,最终实现100%绿氢生产。这种模式不仅降低了初期投资风险,还为氢能基础设施建设和成本下降预留了时间窗口。项目预计可实现70%的二氧化碳减排,这将使其产品在出口欧盟市场时获得显著的碳成本优势。

马来西亚绿色钢铁集群正在形成东西双翼发展格局。在东马的沙巴州,Green Esteel年产250万吨的热压铁(HBI)工厂已率先启动,采用天然气作为还原剂;在西马的霹雳州,Maegma Minerals公司与普锐特冶金技术合作,计划建设年产200万吨的HBI工厂。这些项目都采用"先中间产品后终端产品"的发展路径,优先生产HBI既满足现有钢铁企业的减排需求,又为最终生产绿色钢铁积累运营经验。

东南亚的绿色转型正在催生全新的产业生态。日本贸易商阪和(Hanwa) 投资并获得Esteel集团HBI产品销售权,表明国际市场对东南亚生产的低碳钢铁原料抱有浓厚兴趣。这种跨国合作模式不仅带来了资金和技术,更重要的是打开了产品销路,确保了项目的经济可行性。

结论与展望:扩张与转型的双重奏

东南亚钢铁产业正站在一个关键的历史十字路口。一方面,该地区正处于前所未有的产能扩张浪潮中,中国资本驱动的投资使规划新增产能超过1亿吨,越南和印尼双雄并立的格局已经形成。另一方面,欧盟碳关税和全球脱碳要求正在倒逼产业绿色转型,传统发展模式面临严峻挑战。

核心趋势表明:产能竞赛与绿色转型正在同步推进;区域供应链正在重构,自给率提升但高端产品仍依赖进口;国家级基建项目为需求提供坚实支撑,但产能过剩风险不容忽视。

未来竞争的关键在于如何平衡规模扩张与质量提升,传统产能与绿色转型,短期利益与长期可持续发展。那些能够率先在低碳技术、产品结构和市场布局上取得突破的企业,将在新一轮产业洗牌中占据领先地位。

东南亚钢铁巨变不仅重塑区域产业格局股市怎么加杠杆交易,更将对全球钢铁贸易和供应链产生深远影响。

文章为作者独立观点,不代表上海配资公司_上海期货配资_上海股票配资观点